Công suất và thị phần

Năm 2012, Công ty CP Chăn nuôi C.P Việt Nam (CP) chiếm 18,8% thị phần thức ăn chăn nuôi (TACN) trị giá 6 tỷ USD của Việt Nam, Proconco (liên doanh Việt - Pháp) 10,80% và Cagrill Việt Nam (Mỹ) 6,7%, lần lượt ở top đầu, trong khi đó, Greenfeed và Anco (liên doanh giữa Việt Nam và Malaysia) chỉ chiếm thị phần tương đối nhỏ với 4,4% và 2,2%.

Song, năm 2015, thị trường TACN chứng kiến nhiều biến động. Cụ thể, thông qua công ty thành viên là Masan Nutri-Science, Masan đã thâu tóm 52% cổ phần của Proconco và 70% cổ phần của Anco.

Đồng thời, cả Công ty CP Thủy sản Hùng Vương (HVG) và nhà sản xuất thép - Công ty CP Tập đoàn Hòa Phát cũng “tấn công” vào thị trường TACN. Đến nay, trên cơ sở sản lượng mà các đơn vị công bố, ba vị trí dẫn đầu đang thuộc về CP (3,8 triệu tấn, 21% thị phần), Masan Nutri-Science (2,5 triệu tấn, 14% thị phần), Greenfeed và Hùng Vương đều nắm trong tay 8,3% thị phần (1,5 triệu tấn).

Tuy đã phân định ngôi thứ nhưng các doanh nghiệp tham gia thị trường TACN vẫn “kèn cựa” nhau từng tấn một, không ngừng toan tính để gia tăng sản lượng thông qua việc xây dựng nhà máy mới, hoặc tiến hành các thương vụ M&A.

Đại hội cổ đông thường niên năm 2016 của HVG (tổ chức vào tháng 1/2016) nhấn mạnh, năm nay, Công ty sẽ tập trung nhiều hơn vào lĩnh vực TACN. Đây là nhân tố chính trong chuỗi quy trình khép kín của HVG và giúp giảm chi phí cho Công ty.

Trong năm 2015, HVG đã đầu tư 600 tỷ đồng vào công ty con là Công ty CP Thức ăn chăn nuôi Việt Thắng (VTF) để xây dựng hai nhà máy thức ăn thủy sản (TATS) tại Đồng Tháp, nâng tổng công suất TATS của VTF lên 1,5 triệu tấn/năm.

Vào cuối năm 2016, công suất TATS của VTF sẽ đạt 2 triệu tấn/năm, đưa VTF trở thành công ty sản xuất TACN lớn thứ 2 của Việt Nam sau CP. Và dự kiến, năm 2017, tổng sản lượng TACN của VTF dự kiến đạt 2,5 triệu tấn, nhờ vào mảng thức ăn gia súc mới.

Masan cũng đặt nhiều kỳ vọng vào lĩnh vực TACN. Tháng 4/2015, trong thông cáo công bố thương vụ mua cổ phần của Proconco và Anco, ông Danny Le, Tổng giám đốc Masan Nutri-Science khẳng định mục tiêu đến năm 2020 sẽ đạt được 50% thị phần TACN tại Việt Nam.

Được biết, năm 2015, mảng kinh doanh đạm động vật đã góp phần làm tăng trưởng đột biến doanh thu thuần của Tập đoàn Masan với 14.054 tỷ đồng/30.628 tỷ đồng.

Trong khi đó, cùng với Trung Quốc, Việt Nam vẫn là thị trường lớn, đầy tiềm năng của CP tại khu vực châu Á (đóng góp lớn thứ 3 vào doanh thu của Tập đoàn, sau Thái Lan, Trung Quốc).

Khép kín quy trình, tạo thế chân vạc

Hiện cả nước có 239 nhà máy chế biến TACN, trong đó, tuy khối doanh nghiệp có vốn đầu tư trực tiếp nước ngoài (gồm liên doanh và 100% vốn ngoại) chỉ có 59 nhà máy nhưng lại chiếm hơn 60% tổng sản lượng.

Song, nếu xét về sản xuất theo chuỗi giá trị của ngành chăn nuôi thì có lẽ hiện nay chỉ CP, Hùng Vương và sắp tới là Masan là đáp ứng được quy trình khép kín 3F.

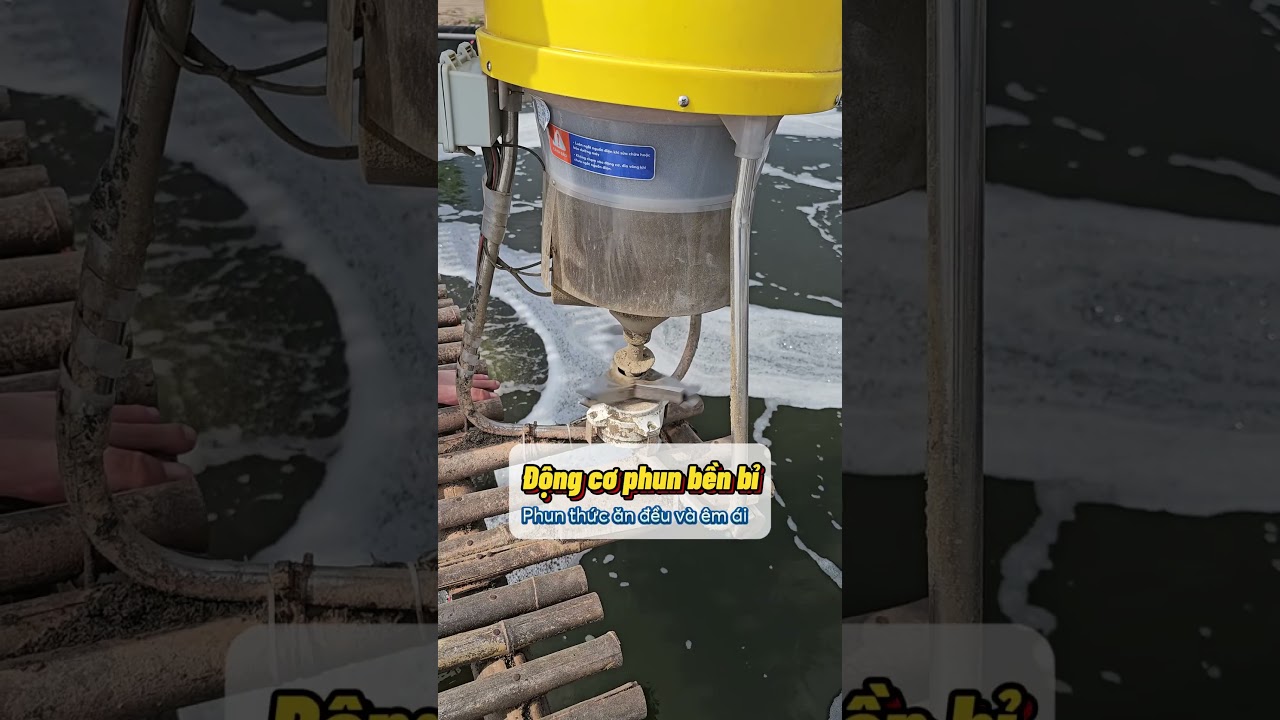

Liên quan đến mô hình này, CP đã tạo được nền tảng khá vững chắc. Sau hơn 20 năm vào Việt Nam, CP đang sở hữu khối “tài sản đồ sộ” với một nhà máy sơ chế bắp làm nguyên liệu, 6 nhà máy sản xuất thức ăn gia súc, gia cầm và 3 nhà máy sản xuất TATS, có tổng công suất 3,8 triệu tấn.

Cuối năm 2015, CP đã hợp tác với nông dân để phát triển hơn 3.000 gia trại cùng các nhà máy chế biến thực phẩm ở cả ba miền. Báo cáo kinh doanh tại Việt Nam của C.P Pokphand Co.,Ltd, (CPP) năm 2015 cho thấy, doanh thu của CP tại Việt Nam đạt 2,096 tỷ USD, tăng 1,1% so với 2014.

Trong đó, mảng TACN (Feed) đạt 832 triệu USD, giảm 4,1% so với năm trước, còn lĩnh vực nuôi trồng và thực phẩm (Farm và Food) đóng góp 1,265 tỷ USD, tăng 4,9% so với 2014. Đây là những con số mà không ít công ty có vốn đầu tư trực tiếp nước ngoài mơ ước khi kinh doanh ở Việt Nam.

Nhìn nhận tiềm năng của ngành, ông Dương Ngọc Minh, Chủ tịch HĐQT Công ty Hùng Vương chia sẻ, chăn nuôi là phân khúc hấp dẫn nhất xét trong lĩnh vực nông nghiệp tại Việt Nam nói chung, đó là lý do mà các doanh nghiệp FDI hiện diện đông đảo.

Ngay như CP, mỗi ngày, bình quân họ bán ra 150.000 con heo và dường như chi phối ngành thịt trị giá 18 tỷ USD của Việt Nam. Hiện, bên cạnh mảng thủy sản, Hùng Vương bước đầu đầu tư chăn nuôi heo. “Nhu cầu của thị trường đang vượt cung nên dư địa phát triển của ngành vẫn còn lớn”, ông Minh nói.

Về phía Hùng Vương, hai nông trại đầu tiên đặt tại An Giang và Bình Định với tổng đàn heo bố mẹ dự kiến ở mức 100.000 con vào năm 2018, cung ứng sản phẩm đi các tỉnh miền Trung và miền Nam. Còn riêng Masan, việc trở thành cổ đông chiến lược của Vissan là bước đi giúp họ hoàn thiện và tiến sâu hơn vào quy trình sản xuất khép kín 3F.

_1646805065.webp)

_1771908780.jpg)

_1770346985.png)

_1771901893.png)